08年次贷危机大空头们 所用的长尾策略

08年次贷危机大空头的故事已经被各类媒体书籍记载的很详细,因此在这里也不多花笔墨再重复已经被讲到烂大街的故事。

本文我们将以以黑天鹅捕手的视角,重点放在Jamie Mai身上,通过对比三组不同做空方式 ,带领大家回顾10年前那段真实刺激故事和理解背后黑天鹅策略的原理。

主要人物,这是一个真实的故事

1 【Burry 和Paulson】

看过大空头的朋友应该已经非常了解Burry 和Paulson,但是这里还是再做一些简单的介绍。Burry 曾今一名医生。他由于写关于价值投资的博客,在投资界算是一名小有名气的网红。在2000年的时候向家里借了钱开始自己作为价值投资者的对冲基金生涯。8年以来投资净回报达达到489.34%,而同期标普500指数的总回报率只有3%。

而Paulson 由金融危机一战成名,业界估计他在2008年一年里由于自己资本增值,加上业绩费用一共达到40亿美金,成为在金融市场历史上单次赚取最多钱的人之一。

2 【Howie Hubler】

Howie Hubler这个名字比较陌生, 他是前摩根士丹利的债券交易员, 当时是大摩的信用债自营团队的管理者。在08年虽然看空但是却被爆仓的悲催人物。

3 【主人公Jamie Mai】

可能很多金融界的人都不知道是谁。但是如果我说早电影大空头里那个在车库里成立对冲基金,去投行里开场外交易账户连门都没摸着就被赶出去的那个屌丝交易员,大家肯定都还有些许印象。相比其他在金融危机大赚一笔的明星们,低调的他在业界并没有因为(自02年至08年)爆赚而声名鹊起。然而正真让大众知道他的其实是《大空头》这本书以及电影的出版。

电影刚开场他与小伙伴在尝试与摩根大通开通场外衍生品交易账户,连办公室门都没摸到就被初级销售拒掉的一幕给观众留下了深深的映象。

而现实当中他的背景可不简单:他其实是一个金融富二代。他老爸(Vincent Mai)本身就是一个传奇人物。1976年成为合伙人之一并成为其投行业务的领军人物。1989年加入AEA Investor - 美国最老牌的杠杆收购投资者。在他的领导下 AEA investor 在 2011被评为全球10大顶级杠杆收购投资者。

在大学毕业后, Jamie Mai的职业生涯的第一站是一家小私募股权基金 。他是公司的第三个正式员工,而第二个加入公司的,正是他日后在Cornwall capital 的搭档,在次贷危机中和他一起大显身手的 -Charlie Ledley (下图左). 而且在书中他透露, 这个基金其实就是他家的家族基金。

4:Cornwall Capital 黑天鹅基金

5【基金介绍】

虽然Cornwall Capital刚开始只有11万美元,起点和电影里Jamie Mai一样“屌丝”。根据《大空头》的记载,他的基金自2005年成立时仅仅有11万 。在2007年已经增值成3千万美金, 而经过2008年一役之后更是暴增至1亿三千万。

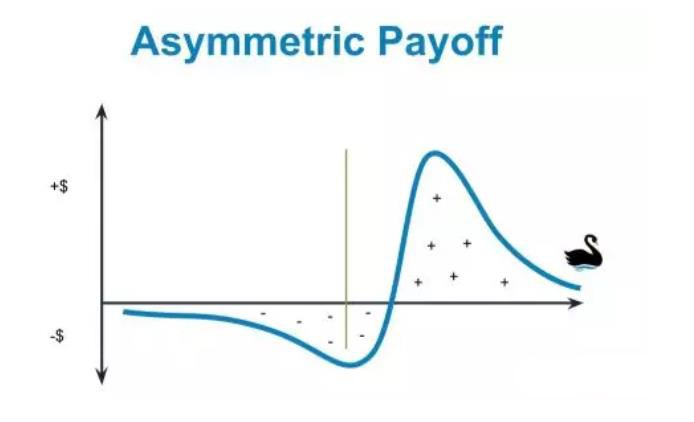

这个基金的策略属于非常小众的投资流派-长尾策略。说起长尾策略,首先要提尾部风险,抛去复杂的统计概念不提,尾部风险一般是指发生概率小(黑天鹅)的事件,由于通常这类事件因为小概率并不受重视,因此发生之后带来极大影响。

6 【长尾策略本质:押注被低估的小概率事件 】

由于我们人类的错误思维习惯,我们通常容易忽略或低估这些尾部事件发生的概率。因此由于投资者的忽略,市场被定价错误的几率较大,长尾策略由此有了施展的空间。比如说,在大牛市当中,市场认为股市暴跌的可能很小,因此押注市场暴跌的长期看跌期权就变得很便宜,这就算最基本形式的的错误定价。

多数情况下这些交易都不会在短时间产生利润。但是如果事件一旦发生,这类押注尾部风险的策略就会得到巨额不对称的回报(类似买彩票中奖了)。换句通俗的话说,就是三年不开张,开张吃三年。

长尾策略的人都很神秘,一般都不在公开场合谈论自己的观点特别是仓位。他们通常就像狙击手一样长时间潜伏等待机会,然后机会出现后对对手盘形成致命的伤害。

7 【策略优势:建立安全边际】

他们最特别的地方在于非对称交易构建(建立安全边际)。因为市场的忽略,与之相关的金融产品通常都会被错误的定价。但是能够找到这类定价错误,并且能够利用构建非对称的交易策略从中获利的人少之又少(不对称是指当交易方向正确时多赚,当交易方向不正确时交易策略只亏非常少,即盈亏之间存在一个不对称性)。

Jamie Mai 以及他的Cornwall Capital 正是利用这个与众不同的思路,在08年发现而且成功捕捉到了美国次贷泡沫这个金融历史上最大的黑天鹅之一。

9【深挖发现黑天鹅】

Jamie Mai 是在2007年初,通过从朋友那里“偷”了一份当时如日中天的对冲基金Ellliot management 的保罗·辛格尔的演讲材料里发现了这个黑天鹅机会。

但是市场上最先发现问题的人其实是Burry 以及 Paulson:他们早在在2005年就发现了美国地产的泡沫。当时不仅仅发现了银行发行的次级抵押贷款债券的底层资产质量非常之差,根本配不上当时被钱蒙瞎了眼的评级机构给的评级 ,而且市场上并没有人觉得这个畸形的市场有任何的不妥。

Burry 以及 Paulson的研究之细致当时无人能比。他们通过逐个分析底层抵押贷款,找出了那些没有任何收入证明+极高的贷款价值比(高杠杆)+浮动利率(更加容易因为美联储加息而断供+以及相对近期发行的抵押贷款(发行时间比较长的次级抵押贷款,其抵押地产的升值后有一定的缓冲,因此断供的几率相对小)质量最差的几只债券。

当时他们为了不打草惊蛇透露给投行他们做的研究,他们在对投行询价的时候故意不提出他们想做空的债券,而是由他们主动列出可以做空的次级贷款抵押债券以及其相应的做空的成本。他们惊奇的发现,像德意志银行甚至高盛根本不了解这些债券的细节 - 他们列出的做空成本仅仅是基于当时评级机构的给出评级。因此这个信息更加让他确定了没人比他更加了解这个市场。

10【布局捕捉黑天鹅】

Burry and Paulson 巨额押注CDS,孤注一掷

当时 Burry 以及Paulson在投资逻辑以及债券细节上的深挖远远超过了其他人,他们对于次贷泡沫的观点信心十足。因此在做空方法上更加简单粗暴 - 巨额押注:买入这些债券的CDS,孤注一掷。CDS可以理解成一个保险,最坏的结果就是损失“保费",但是如果暴跌“理赔金”将是保费的几十倍甚至数百倍(类似买彩票中奖500万,不中奖损失2元,而Burry and Paulson大量买彩票并且觉得肯定会中奖因为“没人比他更加了解这个市场”),因此这个已经是一个非常不对称的交易。

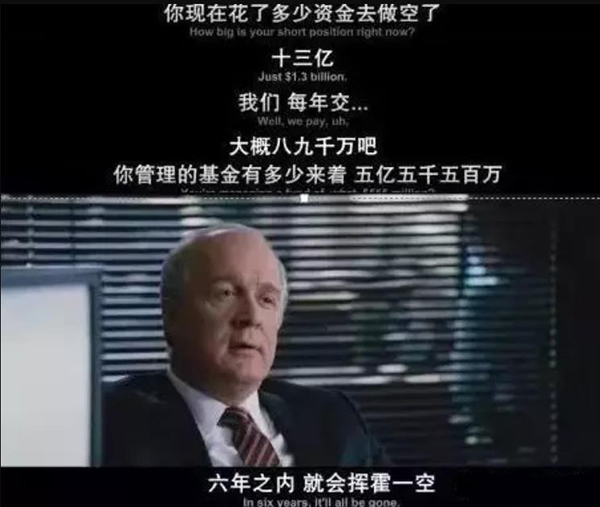

但是由于高杠杆的操作,只要这些债券不发生大规模违约,他们每个季度需要支付大量的保险费用。因此也他的导师兼投资人得知他拥有大量合约敞口,而且持仓成本之高时候的被吓尿的情节。

Jamie Mai拒绝豪赌,只做不对称的黑天鹅交易

Jamie Mail则采取了不同的做空策略:拒绝豪赌,只做不对称的黑天鹅交易。由于他的投资哲学本身就和Burry等人由本质的不同,加上他发现并且利用了市场上的二次定价错误,建立了更加低成本,更加不对称的黑天鹅交易。

由于先前有了Paulson和Burry开始做空固定的几只底层资产非常差的次级抵押贷款债券,加上市场又有人做对手盘,深知这个市场大有可为的投行家们又在这些债券打包之后又设计出来更多不同结构金融衍生品继续卖给更多的人。

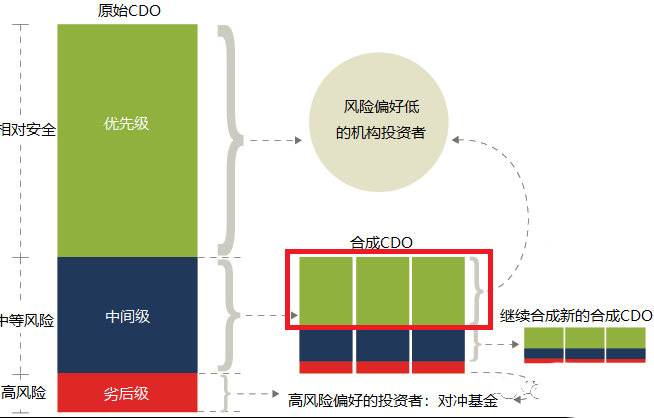

这些投行将这些垃圾债券打包后装入所谓的合成CDO的衍生品里,并且做出了优先以及劣后的结构产品卖给投资者。

由于劣后产品率先吸收任何的损失,因此为了弥补投资者投资这类产品的风险,收益也要比优先级产品要高不少。

当这类被称作合成CDO的新的衍生品出现的时候, Jamie Mai发现,评级机构以及投行的评级以及定价又一次出现了错误。

当时评级机构竟然错误的给这些所谓优先级的产品AA级以上的信用评级(这基本上是美国跨国大公司的评级), 主要原因是他们假设这些被打包的次级贷款大规模的同时违约的可能性为0,而且有劣后产品的存在能够吸收一定的损失,优先级的产品的风险相对较小。当然实际情况是当时投行们给他们支付了巨额的评级费因此这些评级机构也就睁一只眼闭一只眼。

Jamine Mai认为这些所谓优先级的产品实际上底层都是垃圾资产。在利率上升之后这些底层的贷款大规模违约几乎是板上钉钉的事。当他们意识到这个二次定价错误之后,得出更加优化的交易策略 - 做空这些所谓“优先级”的产品 (途中红色方框部分)。

这是因为不仅仅做空的成本由于其评级的关系更加低廉(意思就是成本更低花最少的钱去买彩票你彩票一张2元,而Jamine Mai是2毛 ),而且它的底层资产并没有因为这个“优先级”的结构变得更好 - 一旦大规模违约发生时, “劣后级”因此根本不足以保证优先级不承受损失。因此他利用相对低成本买入了这些优先级的CDO的保险。**

Howie Hubler 聪明反被聪明误

摩根史丹利的债券交易员Howie Hubler 和别人不同的是, 他认为次贷泡沫存在,但是美国房地产市场不可能崩塌(相信政府不让跌)。

所以,他刚开始选择的做空方式是卖空劣后产品(期权里面看空就可以卖空,收益有限,风险无限)这些劣后产品对违约非常敏感,但是这个产品的做空费用也比较的昂贵。他建立了仓位苦等了几个月之后,过高的保费很快的就侵蚀了他们自营团队的利润。

而“聪明”的他认为优先级看起来非常的安全,违约的可能性很小,那么何不利用卖出优先级的保险以得到保险费用,来填补做空劣后级所需支付的成本呢 ?(一边卖彩票收钱,一边花钱买彩票想0成本白嫖)Hubler之后卖出大量的优先级的保险的对手盘正是Jamie Mai等人。

相比我们上面提到的其他人的交易,这个交易的好处在成本极低,但是一旦违约的规模扩大,劣后级产品不足以覆盖损失导致优先级产品开始受影响的时候,由于大量的卖空优先级产品的保险,这个交易就会开始大规模的亏损。(类似买彩票中奖500万,但是卖出去的彩票要赔付别人800万)

虽然观点同是看空,不同的人建立的策略却完全不同,而不同的布局策略也导致了当黑天鹅真正降临时每个人的结果也不同。

11【黑天鹅出现:不同的布局不同的结局】

当美联储6月份将利率提升至5.25%时, 很多的次级贷款由于借款人无力偿还开始出现问题。在2007年,银行开始大规模抛售违约的房屋使得房价暴跌,而房价的暴跌让更多房贷业主选择违约(因为房价已经低于欠款)。这让这个地产价格以及违约之间形成了一个死亡闭环,而正是这个死亡闭环制造了这个黑天鹅。

投行只手遮天

虽然市场如他们所料终于开始崩塌,但是大空头们在刚开始并没有受益。

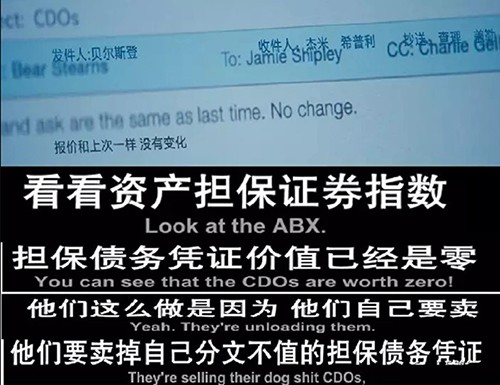

这得“归功于”投行在场外交易(OTC,即over the counter)市场上的定价权。像大型股票,债券这类在交易所里交易的品种, 由于参与者众多而且价格透明,一般很难被控制。而场外交易则是另一个世界, 通常来说都是投资机构与投行进行对赌。交易之后通常来说都是由投行做市商来决定这个产品的价格。因此银行的定价权在这里就特别的重要。也就是说,投行即是运动员,又是裁判。

理论上来说 如果次级房抵押贷债券的价格下跌,大空头们买的保险的的价格也应该快速上升,做空仓位就应该赚钱。而当时次级抵押贷款债券价格正暴跌,投行们由于没有清空自己的在次级贷款债券上的仓位加上他们的定价权,尽然赖着脸皮说他们卖出保险的价格并没有变化。资本主义金融市场最核心的就是互相信任,当时投行们的缺乏信用的行为也在成为了压倒市场的最后一根稻草。

这个时候不同的布局做空的方式就显出了不同的效果。

Burry压力山大,九死一生

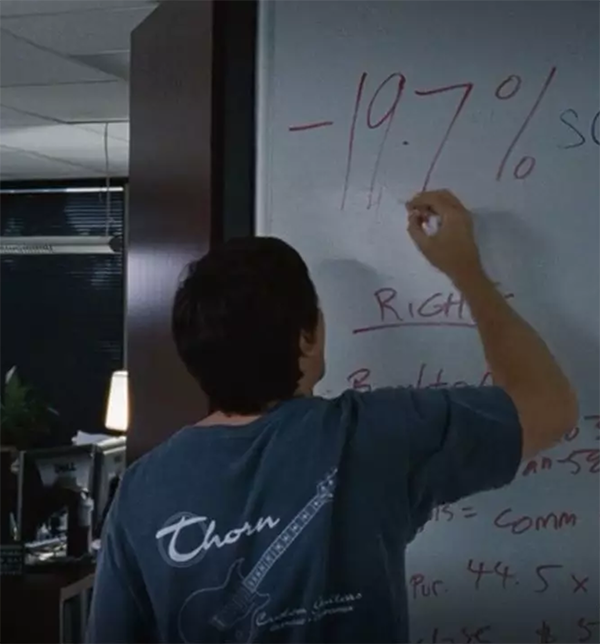

以Burry 来说, 由于他的孤注一掷, 在美国地产开始崩塌之前他已经支付了巨额保费,他的基金净值一度下跌了接近20%。

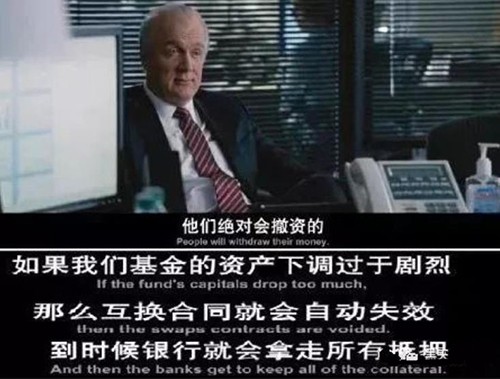

更加令人担心的是,如果一旦投资人大量撤资,他的与投行的对赌合约将被视作违约,届时即使他的观点正确的情况下也会因为合约失效而产生大量的损失。

这一方面显示了Burry对这个交易的自信程度,第二个方面也说明了当时他的的风控严重不足的事实。Burry 被逼无奈的情况下只能禁止投资者赎回。

从电影情节角度来说,这样的九死一生的赌局以及在最后被证明之后爆赚的情节的确能够让观众看的过瘾。但是从风控角度来说这样的交易者却并不是我们应该学习的方式。在市场上长久存活下来的老交易员,都知道对市场保持敬畏的重要性。

Jamie Mai从容应对

而Jamie Mai的低成本的反脆弱仓位使得他们才能最终能够更加从容的面对这些问题,不用过于担心泡沫破裂过程过长导致做空成本过高。当时他们不但并没有因为市场被操控而受到任何的压力,而且利用这个机会在不断加仓卖空。正因此他们在短短一年将他们初始的一千两百万美金翻了10倍。

Howie Hubler 被打爆

而作为最杯具的空头Howie Hubler, 由于他卖空了大量的优先级产品的保险 ,黑天鹅的出现让他这笔交易成为了金融交易史上第二大亏损单笔交易:90亿美金。(卖期权风控要求极高,一般卖期权的那帮人我称为是在压土机前捡硬币)

12 总结

虽然成为了吃瓜群众眼中的英雄, 但是对于我们来说Paulson 以及 Burry 的孤注一掷的交易哲学并不值得推崇。这种搏命式的交易并不适合大多数投资者。我们很多时候并没有对市场那么清晰的认知。

反而是长尾策略,虽然市场观点本身并不具备完全的优势,但是通过精心构建反脆弱的不对称交易让他在交易之后尽量少的被其他因素干扰而能够耐心的等待尾部风险的发生。

提出黑天鹅理论的塔勒布就说过,他建议将80%的资金放入无风险资产里,20%的资金投入反脆弱的黑天鹅交易当中。(类似80%放余额宝 20%去买彩票,赌小概率事件发生)